Como acompanhar riscos, antecipar deterioração, renegociar exposições e preservar retorno em carteiras de crédito corporativo e estruturado

Introdução

Conceder crédito é apenas a primeira etapa do processo. A assinatura do contrato inaugura o risco, não o encerra. O desempenho econômico de uma operação, seja em um FIDC, em uma debênture estruturada ou em um portfólio de CRIs e CRAs, só é definido ao longo do tempo, na forma como o gestor monitora, interpreta e reage às mudanças do devedor, do setor e do ciclo macroeconômico.

Fundos profissionais sabem que originação é expectativa, e gestão ativa é sobrevivência. No crédito privado, preservar o capital é tão essencial quanto multiplicá-lo e é no pós-concessão que o retorno realmente se consolida.

Este artigo aprofunda os elementos essenciais da gestão ativa: monitoramento contínuo, leitura antecipada de deterioração, ajustes táticos do portfólio, renegociação estratégica e recuperação estruturada. Ele mostra como a lógica profissional pode, e deve, ser aplicada tanto por gestores institucionais quanto por investidores individuais.

1. Gestão ativa: o que realmente significa acompanhar crédito

Gestão ativa não é acompanhar notícias, abrir planilhas ou aguardar balanços trimestrais. É um processo disciplinado, sistemático e contínuo de avaliação do risco vivo da carteira. A essência desse trabalho é simples: antecipar problemas, antes que eles se tornem perdas definitivas.

Isso significa observar a evolução financeira da empresa, interpretar seu comportamento operacional, acompanhar sinais jurídicos, entender o ambiente competitivo e, sobretudo, agir em tempo hábil. O papel do gestor é impedir que um atraso pequeno se transforme em inadimplência severa, que uma deterioração marginal se torne uma perda total e que um ciclo adverso destrua anos de retorno acumulado. Vivemos no ano de 2024 o recorde de pedidos de recuperações judiciais no Brasil e tudo indica que o montante financeiro será maior em 2025.

Em termos simples: originação define a taxa, gestão ativa define o resultado.

2. Monitoramento contínuo: o centro de gravidade da preservação de valor

Se a concessão do crédito é estática, o risco que surge dela é dinâmico. O monitoramento contínuo existe para acompanhar essa dinâmica. Ele observa a evolução da empresa, do setor e da carteira como um organismo vivo, e não como uma fotografia congelada no tempo.

A primeira dimensão do monitoramento é a financeira. Ela avalia liquidez, geração de caixa, margem, alavancagem, cobertura de juros, comportamento das despesas, necessidade de capital de giro e estabilidade do ciclo operacional. Uma empresa pode parecer sólida no momento da concessão, mas tornar-se vulnerável meses depois — seja por perda de receita, aperto de custos, aumento da necessidade de capital de giro ou do endividamento bancário.

A segunda dimensão é comportamental-operacional. Ela antecipa, em muitos casos, a deterioração financeira. Pequenos atrasos, pedidos frequentes de postergação, revisões constantes de datas, quedas abruptas de faturamento, redução do ritmo de compras e falhas documentais sistemáticas são sinais que, quando vistos isoladamente, podem parecer inocentes; porém, em sequência, revelam fragilidade estrutural.

A terceira dimensão é jurídica. Protestos, ações cíveis relevantes, bloqueios judiciais, execuções fiscais, mudanças societárias inesperadas e recuperação judicial iminente mudam a equação do risco instantaneamente. Aqui, o tempo de resposta é determinante.

Por fim, há o monitoramento macro e setorial. Crise de demanda, variação cambial desfavorável, retração do crédito bancário, choque de preço de insumos, ciclos agrícolas adversos, mudanças regulatórias — tudo isso altera a capacidade de pagamento de empresas que antes exibiam estabilidade.

Monitoramento contínuo é a capacidade de conectar todos esses vetores em tempo real. Ele transforma ruído isolado em sinal claro.

3. Sinais antecipados de deterioração: quando o crédito começa a “falar”

Nenhuma carteira saudável se deteriora de forma súbita. A fragilidade emerge de forma progressiva. Quando olhamos os casos de default com retrospecto, quase sempre a deterioração estava anunciada.

Ela começa nos detalhes.

Quando uma operação passa a atrasar pontualmente, isso raramente é problema. Mas quando postergada repetidamente, sem uma explicação coerente, isso acompanha outra mudança: redução de volume, piora de comunicação, aumento de dependência bancária ou concentração em poucos clientes.

Há deterioração quando o tomador passa a pedir renegociações sucessivas, quando a gestão muda de comportamento, quando relatórios deixam de vir no prazo, quando o tomador evita conversas ou reduz a transparência das informações operacionais.

E há deterioração quando o setor perde velocidade e a empresa perde competitividade simultaneamente. Em gestão de crédito, deterioração se percebe antes nos comportamentos do que nos números formais.

E isso separa o gestor amador do gestor profissional: o profissional atua antes, o amador reage depois.

4. Gestão ativa do portfólio: ajustar sempre, nunca assumir estagnação

Uma carteira de crédito não é estática. Ela exige ajustes contínuos.

Quando um setor se torna mais arriscado, reduzir exposição não é pessimismo – é disciplina. Quando uma empresa se fortalece, aumentar posição não é aposta – é realocação racional.

O gestor profissional ajusta duration de forma tática, encurta prazos quando o ciclo aperta, alonga quando o ambiente permite, substitui ativos deteriorados, reforça colaterais quando necessário, aumenta granularidade quando a volatilidade cresce e diminui concentração quando o risco idiossincrático se intensifica.

Ele pensa como quem controla um organismo vivo, e não uma pilha de papéis inertes.

Gestão ativa é movimento.

É rotação.

É substituição.

É recalibragem.

É acompanhamento real.

A pior postura é a passiva: esperar que o contrato determine o destino da operação. O contrato é a regra do jogo, não o seguro de resultado.

5. Renegociação estratégica: preservar é mais importante que punir

Renegociação não é derrota. É um instrumento técnico.

Nenhum gestor experiente vê renegociação como fraqueza. Ao contrário, vê como preservação de valor.

Renegociar serve para três coisas fundamentais:

1) preservar fluxo, mesmo que com nova estrutura,

2) reduzir severidade esperada,

3) evitar a destruição definitiva do principal.

Em muitos casos, a renegociação salva mais do que a execução.

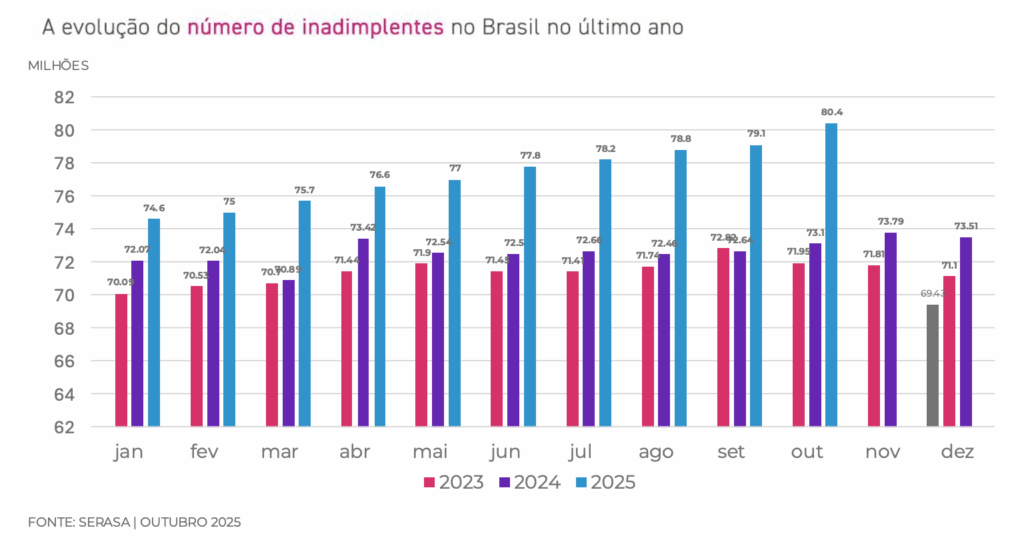

Como podemos ver nos dados divulgados mensalmente pela Serasa, o número de indivíduos inadimplentes no Brasil não parou de crescer no ano de 2025 atingindo o patamar de 80 milhões de inadimplentes.

Uma das únicas saídas para os credores, é partir para a renegociação.

Ela pode assumir diversas formas: reescalonamento, extensão de prazo, reforço de garantia, troca de colateral, inclusão de covenants adicionais, waiver condicionado, step-up de taxa, aceleração parcial, troca de indexador, retenção adicional ou, em casos extremos, haircut técnico ou troca de estrutura (por exemplo, migrar para regime fiduciário).

Renegociação é cirurgia financeira.

Ela busca preservar o paciente, sem amputar variáveis fundamentais do fluxo.

É uma disciplina.

E exige frieza, firmeza e sensibilidade simultâneas.

6. Recuperação estruturada: quando preservar já não é suficiente

Quando a deterioração se materializa e a renegociação já não preserva valor, entra o estágio final da gestão ativa: a recuperação.

Recuperar não é punir o devedor: é mitigar dano.

O objetivo muda completamente: deixa de ser fluxo e passa a ser valor residual.

É nesse ponto que enforcement, execução, ativação de garantias e cobrança especializada entram. Um processo bem conduzido, com profissionais adequados, pode recuperar mais capital do que meses de disputa desorganizada.

A recuperação estruturada exige:

- diagnóstico rápido e frio,

- escolha clara de estratégia (formal ou informal),

- tomada de decisão não emocional,

- priorização eficiente de meios legais,

- coordenação técnica com advisor especializado.

Cada escolha altera o resultado final. A recuperação não é um evento jurídico — é uma operação tática.

7. Conclusão: No crédito, retorno é consequência de vigilância

Um bom investidor de crédito não é o que busca a melhor taxa.

É o que constrói o melhor resultado ajustado ao risco.

E esse resultado nasce da capacidade de acompanhar, intervir, renegociar e recuperar.

Retorno positivo é consequência.

Retorno sustentável é estratégia.

O coração invisível do crédito está no depois e não no antes.

A originação é a promessa.

A gestão ativa é o cumprimento.

E é nesse espaço — entre a tese inicial e o encerramento da operação — que se decide a diferença entre ganhos constantes e perdas irreparáveis.

FONTES

BONIN, Robson. Brasil bateu recorde de pedidos de recuperação judicial de empresas. Veja, 28 jan. 2025. Disponível em: https://veja.abril.com.br/coluna/radar/brasil-bateu-recorde-de-pedidos-de-recuperacao-judicial-de-empresas/. Acesso em: 23 de novembro de 2025.

SERASA EXPERIAN. Mapa da inadimplência e renegociação de dívidas no Brasil. Serasa, Outubro de 2025. Disponível em: https://www.serasa.com.br/limpa-nome-online/blog/mapa-da-inadimplencia-e-renogociacao-de-dividas-no-brasil/. Acesso em: 25 de novembro de 2025.